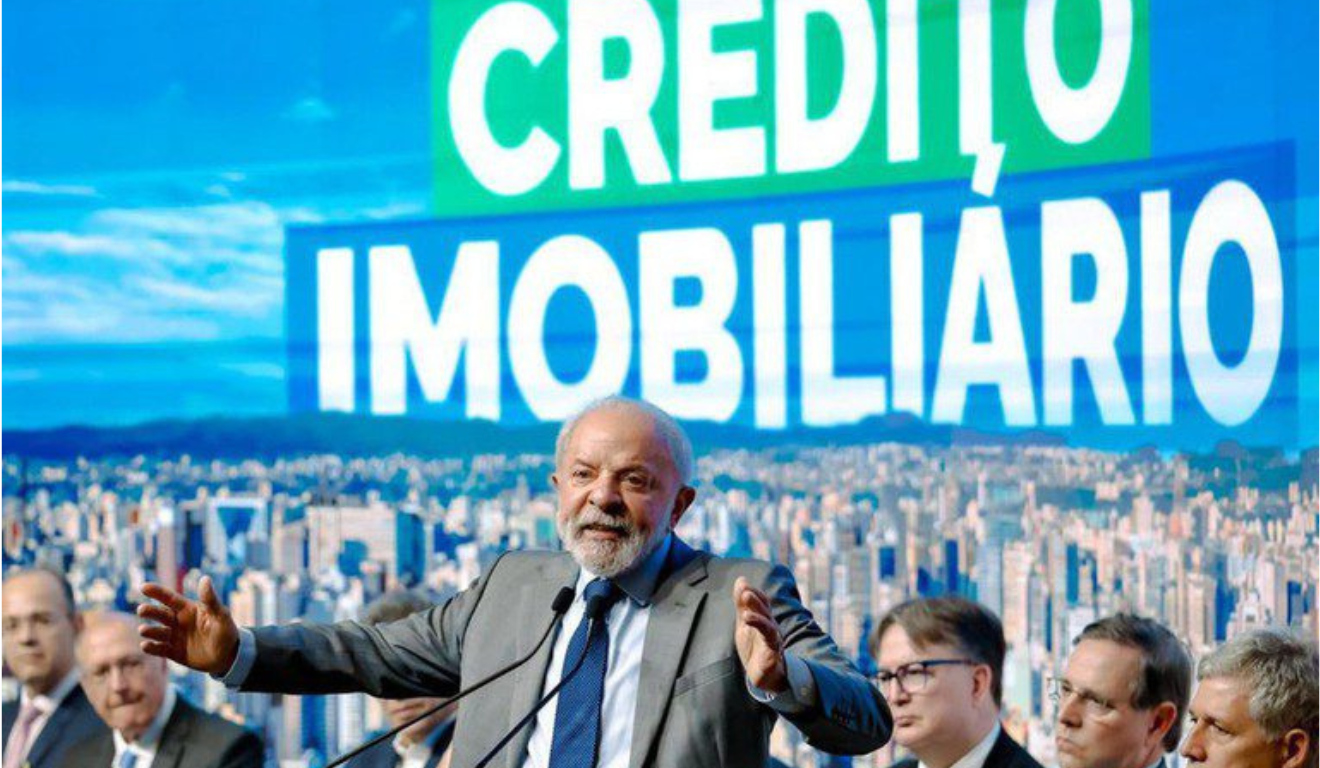

O presidente Lula (PT) lançou, nesta sexta-feira (10), um novo modelo de crédito imobiliário com foco na classe média. A medida altera e moderniza o Sistema Brasileiro de Poupança e Empréstimo (SBPE) e amplia a oferta para pessoas que recebem mais de R$ 12 mil por mês.

Segundo o Governo Federal, a medida “garante maior acesso da classe média ao financiamento da casa própria, fortalecendo o setor da construção civil e a geração de empregos”.

O novo modelo de crédito imobiliário reestrutura o uso da poupança e deve, segundo o governo, ampliar para mais de 80 mil novas moradias financiadas via Caixa Econômica Federal até 2026.

“Um trabalhador metalúrgico, um bancário, um químico, um gráfico, um trabalhador da Caixa Econômica, um professor […] Essas pessoas não têm direito a comprar casa, porque elas nem são pobres, não estão na faixa 1, nem na faixa 2 [do Minha Casa, Minha Vida]”, disse Lula durante o anúncio no evento Incorpora 2025, em São Paulo.

“Esse programa foi feito pensando nessa gente, pensando em dar àqueles que ainda não têm direito, o direito de ter a sua casinha um pouco melhor”, afirmou.

- Leia também: Estações-tubo recebem barreira para impedir invasões em Curitiba; entenda como funcionará

Como vai funcionar o novo modelo

Atualmente, o dinheiro para financiar a compra de casas no Brasil vem, em sua maioria, da caderneta de poupança. Pela regra, 65% do que o banco capta com a poupança é direcionado, de forma obrigatória, para o crédito imobiliário. Dos 35% restantes, 20% ficava retido no Banco Central (BC) – o chamado depósito compulsório – e os outros 15% eram de uso discricionário dos bancos.

O problema do modelo antigo é que, quando o brasileiro saca mais dinheiro da poupança, o crédito para casas diminui junto. Para liberar mais dinheiro e não depender tanto dos saques e depósitos diários da poupança, o governo mexeu na reserva obrigatória que ficava “presa” no BC.

Enquanto na regra antiga o banco era obrigado a deixar 20% do dinheiro da poupança parado no BC, como se fosse uma “caixinha de segurança” intocável, na nova normativa o governo está liberando uma parte desse dinheiro que estava parado no Banco Central para que as instituições bancárias possam usá-lo, exclusivamente, para dar mais crédito imobiliário.

Diante disso o mercado de moradia terá uma nova fonte de dinheiro, o que aumenta a oferta de financiamentos. Na teoria, com mais dinheiro para emprestar, a tendência é que haja mais concorrência entre os bancos, o que pode resultar em juros um pouco melhores ou prazos maiores para pagar.

O valor máximo do imóvel que pode ser financiado pelo Sistema Financeiro da Habitação também subiu de R$ 1,5 milhão para R$ 2,25 milhões, facilitando a compra de imóveis um pouco mais caros.

Os limites do Minha Casa, Minha Vida e o que muda para a classe média

Hoje, famílias com renda até R$ 12 mil são atendidas pelo Minha Casa, Minha Vida, com juros menores. Desde o início do seu terceiro mandato, Lula defende alternativa de financiamento para a classe média. Diante dessa medida, a população que recebe acima desse valor também terá oportunidade de ter o financiamento habitacional com juros reduzidos.

“Na medida em que mais valores são depositados em poupança, mais crédito será disponibilizado para financiamento imobiliário, o que tende a ampliar a oferta de crédito, considerando ainda as captações de mercado, por exemplo, via LCIs (Letras de crédito imobiliário) e CRIs (Certificados de recebíveis imobiliários)”, explicou o governo, em comunicado.

Após o período de transição, os bancos deverão direcionar o total dos recursos depositados na caderneta de poupança ao crédito habitacional, incluindo as modalidades do SFH e do Sistema de Financiamento Imobiliário (SFI).

Quando estiver plenamente implementado o novo modelo, se uma instituição captar no mercado, por exemplo, R$ 1 milhão e direcionar integralmente esse montante para financiamento imobiliário, ela poderá usar a mesma quantia captada na poupança, que tem custo mais baixo, para aplicações livres por um período predeterminado.

Pelas novas normas, ao menos 80% dos financiamentos habitacionais deverão ser feitos pelas regras do SFH, que têm juros limitados a 12% ao ano.

“O novo modelo aumenta a competição, pois incorpora os depósitos interfinanceiros imobiliários ao direcionamento, o que permite que instituições que não captam poupança também concedam crédito habitacional em condições equivalentes às demais”, argumenta o governo.

A previsão é que o novo modelo deverá ter plena vigência a partir de janeiro de 2027. Até lá, fica valendo o direcionamento obrigatório de 65% dos recursos captados na poupança para operações de crédito habitacional.

*Com informações da Agência Brasil e Governo Federal

Quer receber notícias no seu celular? Entre no canal do Whats do RIC.COM.BR. Clique aqui